La guerre d’Ukraine fait craindre une reprise haussière des sciages

Il y a exactement un an, le marché des sciages a connu une envolée des prix et des délais. La guerre d’Ukraine va-t-elle produire un effet analogue ?

On connaît la dépendance de l’Europe vis-à-vis du gaz et du pétrole russe. Mais on a plus de mal à imaginer une dépendance en matière de bois. Selon Le Commerce du Bois, la Russie ne représente que 10% de nos importations de sciages. Tout le monde se dit un peu : la crise de l’année passée n’a-t-elle pas montré que les scieurs français peuvent prendre le relais des importateurs, dès lors que les flux de matières sont détournés vers le USA ?

De l’intérêt de taper sur le bois

L’an dernier, la crise des fournitures du Bâtiment, qui s’étendait à toutes sortes de matériaux dont le bois, arrivait à un mauvais moment, permettant aux contradicteurs de la RE2020 de faire front. Toutes les grandes organisations professionnelles, même le syndicat des architectes de l’UNSFA, avait signé conjointement un communiqué contre la Réglementation Environnementale, qui a pourtant été enfin mise en service au 1er janvier 2022.

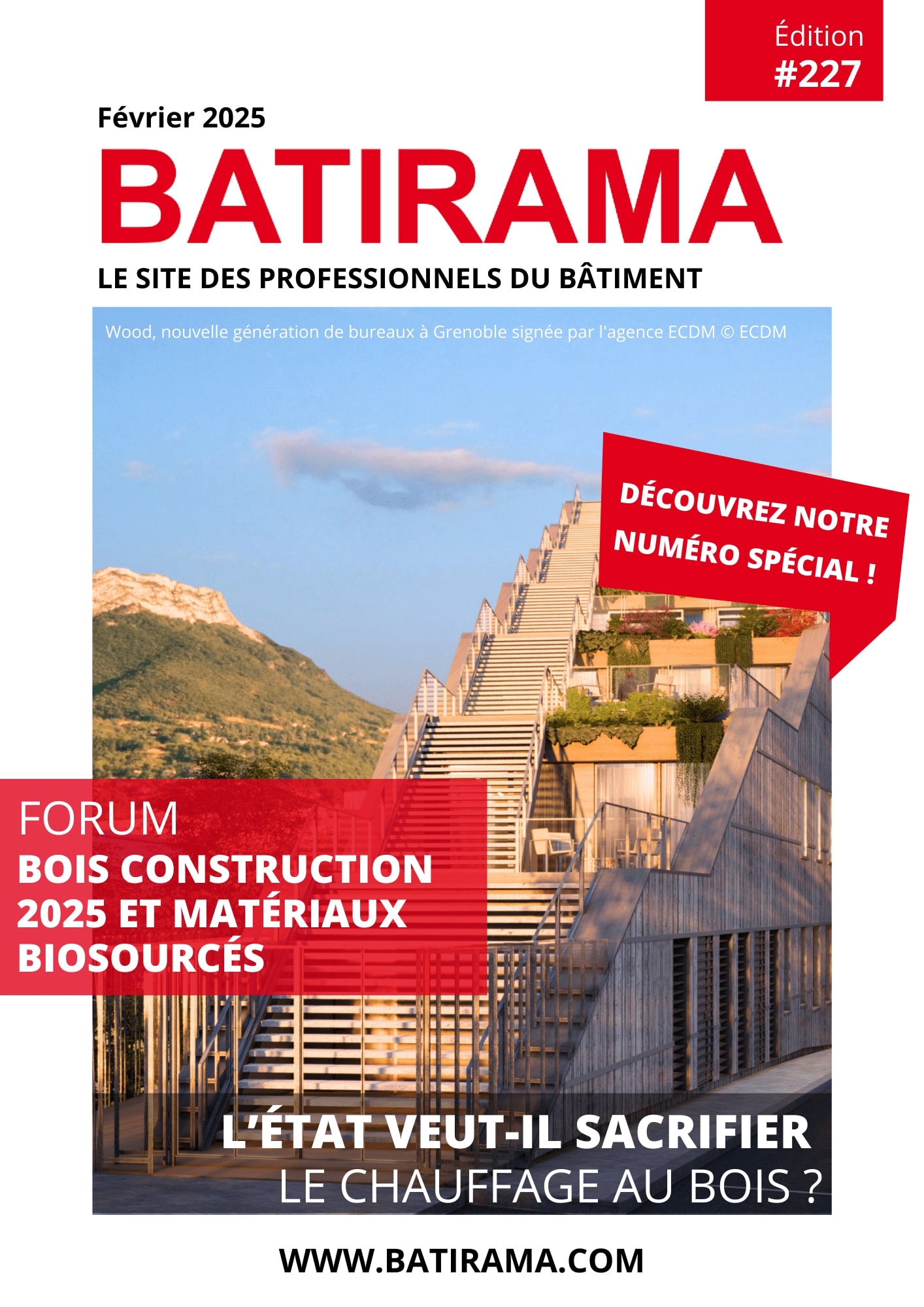

Panneau CLT au montage © Lifteam

Le même réflexe risque de se reproduire dans les prochaines années, dès lors que chaque étape de la RE2020 a finalement été considérée comme révisable. Ainsi, la guerre en Ukraine entraîne avec elle de fortes contraintes sur toutes sortes de produits dont l’acier, mais c’est le prix des sciages que l’on lorgne pour en conclure, le cas échéant, que la construction biosourcée n’est pas digne de confiance.

Motus

C’est pourquoi l’Union des Industriels de la Construction Bois, l’UICB, refuse de prendre position par rapport à la situation actuelle du marché des sciages, et s’en remet à l’interprofession France Bois Forêt et FBIE qui ne s’exprime pas non plus. Au sein de la filière bois, Le Commerce du Bois regroupe à la fois les importateurs et les grandes enseignes de négoce spécialisé bois. LCB a d’abord évalué la dépendance du marché français du bois vis-à-vis de la Russie, mais les différents importateurs ne préféraient pas s’exprimer et restaient dans l’expectative.

Ossature bois en préfabrication © JT

« Bois de conflit »

Il est vrai que la situation évolue constamment au fil des paquets de sanctions. Dans un premier temps, le bois ne figurait pas sur la liste pour la Russie, même si, en pratique, l’exportation de bois était déjà devenue difficile, notamment par manque de bateau dans la Baltique. PEFC et FSC se sont empressés de refuser l’usage de leur marque pour des bois russes considérés comme « bois de conflit ». Cette prise de position complique actuellement la donne des exportateurs ukrainiens, alors que l’Ukraine a besoin de devises et reconsidère donc les blocages induits par la mobilisation générale. De fait, importer du bois de l’Ukraine, c’est importer du « bois de conflit », qu'on le veuille ou non.

Une situation en constante évolution

Dans un second temps, les sanctions ont porté contre la Biélorussie, et comme on avait moins de produits à bannir, le bois a été mentionné. Le 15 mars, un communiqué de l’UE indique que les produits en bois exportés par la Russie sont surtaxés de 35%. Si on prend le cas du contreplaqué de bouleau déjà surtaxé dans le cadre d’une accusation de dumping, la surtaxe devient tellement importante que rien ne va plus. Pourtant, les contreplaqués de bouleau sont parfaits pour les parquets contrecollés. A présent, on commence à se rendre compte que le nouveau rideau de fer jouxte trois grandes puissances européennes de la transformation du bois, la Finlande, la Pologne, la Roumanie.

Taillage de lamellé-collé en épicéa du Nord © JT

Les unités installées près des frontières orientales étaient de fait tributaires des importations de bois sous toutes ses formes et l’interruption des approvisionnements met en péril les plans de gestion. On craint donc un effet domino : la Pologne manque de bois et se retourne vers le marché central, les prix augmentent ; l’Allemagne voisine répercute les prix sur les voisins français ; la France tente tant bien que mal à suivre. Dans certains cas comme l’OSB, le seul site français de Sully-sur-Loire ne pourra suffire et les unités de production de l’Est de l’Europe sont impactées : un rallongement de délais est à prévoir et, comme le marché est un peu traumatisé par l’année 2021, les achats de stockage sont prévisibles, avec à la clef de nouveaux contingentements.

Combien de bois illégal dans les bois d’ingénierie européens ?

Cependant, la réalité des prix sur le terrain ne reflète pas pour l’instant une panique. Selon Arnaud Hétroit, directeur de LCB, une baisse des prix, prolongée au début de l’année 2022, a succédé à l’envolée du printemps 2021. "Avant même le conflit, une inversion de tendance a eu lieu et aujourd’hui les prix remontent clairement mais à des niveaux qui ne sont pas ceux connus au plus fort du COVID. Si des questionnements existent, nous avons également des raisons d’espérer que la situation sera différente de l’épisode COVID. En effet, les entreprises ont reconstitué leurs stocks et les niveaux de consommation notamment au niveau de la GSB sont inférieurs aux attentes avec un repli constaté par la Fédération des magasins de bricolage de l’ordre de -5 % en ce début d’année. Aussi, la situation est très différente aujourd’hui. Une interdiction d’importation des bois russes, si elle devait être prononcée par la commission européenne, mettrait encore plus en tension les marchés des bois résineux et des panneaux. Dans ce cas de figure les prix pourraient augmenter à nouveau, ce qui pénaliserait nos entreprises mais aussi le secteur de la construction".

Il est clair que les sciages d’épicéa sont en première ligne d’une réévaluation. La zone européenne de prélèvement d’épicéas est largement en territoire russe et il est bien difficile d’estimer quel est le pourcentage réel des lamelles d’épicéa russe dans les lamellés-collés européens. En clair, d’évaluer aussi la part d’abattage illégal. En principe, la RBUE veille et les importateurs sont tenus de faire leur possible pour ne pas importer du bois russe abattu illégalement. Si la raquette avait des gros trous, l'arrêt du commerce de bois à partir de la Russie se ferait vite sentir. Quoi qu'il en soit, LCB prévoit des évolutions en termes de sanctions et mouvements sur le marché, dans les jours à venir.

Lamelles de BLC ou 2by4 ?

Le problème, avec les lamelles d’épicéa, c’est aussi que lors de la crise de 2021, les fabricants ont préféré les exporter vers l’Amérique ou elles servent de Kapla de construction sous la forme de twobyfour (sciages de 4 pouces sur 2 utilisés communément pour la construction de maisons en bois). Ce produit de commodité dispose d’un indice à Chicago sur lequel le monde du sciage a de plus en plus tendance à s’aligner. Il a fléchi depuis la crise de 2021 mais sans redescendre aux niveaux précédents, et demeurent très incitatif pour les producteurs européens.

Or, l’année 2021 a montré la réalité d’un marché du bois international. Peu importe les partenariats de longue date entre les scieries et les constructeurs, souvent, les chantiers n’étaient plus livrés ou seulement avec retard. Car vendre les lamelles aux USA rapportait autant que s’ils les vendaient en Europe après les avoir transformées en barre droites de lamellé-collé.

Les arbres ne grimpent pas jusqu’au ciel

Que constate-t-on sur le marché français du lamellé-collé d’épicéa ? Xylo, filiale française du Suisse André SA, est près de Besançon un gros consommateur, à la fois pour le CLT et pour le BLC. Robin Sejman, constate que les prix de la barre droite de BLC, que Xylo utilise pour la préfabrication en ossature bois, ont sérieusement baissé depuis l’été 2021, à la différence du CLT qui avait moins augmenté, mais qui reste désormais stable. Pour le BLC, on ne constate pas pour l’instant la volatilité de 2021 avec des prix variants de 100 euros le m³ d’un mois sur l’autre. Par contre, il constate une situation de stand by pour certains projets en bois, chiffrés il y a un an et qui se situe désormais à +25%. Et cela pourrait nettement contrecarrer les tendances haussières, spéculatives ou non.

L'auteur de cet article